近期,A股市场呈震荡波动走势。对机构投资者来说,震荡市不仅考验投研团队的风控水平,更检验基金管理人在多种资产配置的灵活性。从国有大型券商自营总经理转型为私募基金管理人,恒立基金创始人潘焕焕认为,经历市场考验的“利器”是以多资产配置实现对冲,使用股、债、期货等资产的均衡配置平滑净值波动。

“我们团队平均证券从业年限超过15年,主要来源于头部证券公司的首席经济学家和行业研究员,近年逐渐形成了多资产配置的系统性宏观策略框架,因此在业绩上对投资者也算是有交代。”潘焕焕表示,稳健的中长期业绩是公司追求的目标。

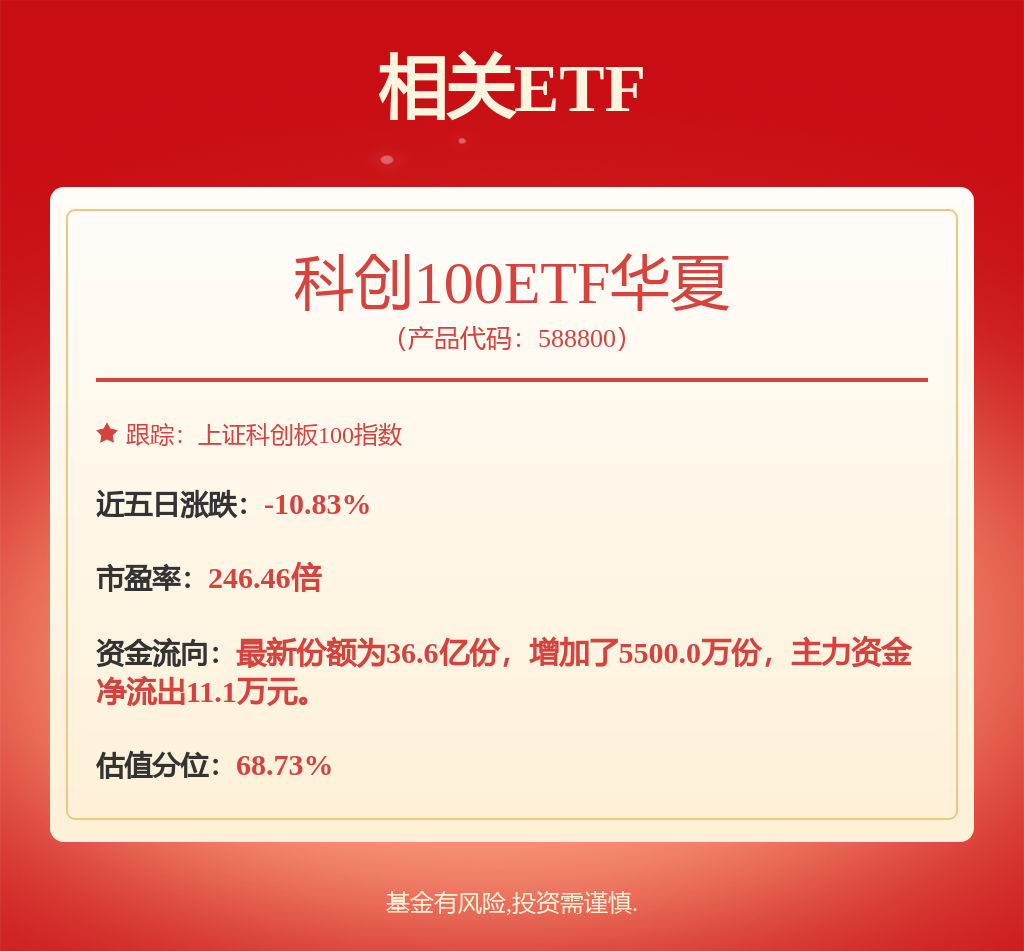

潘焕焕认为,当前,A股市值位于历史低点,易形成基本面和估值的双击,建议关注具有风险回报率较高的深度价值股及受益于美联储降息预期的黄金等板块,在策略上关注定增机会、可转债机会及跨市场套利等机会。

多资产配置平滑净值波动

潘焕焕认为,长期为投资者创造绝对收益需深厚的宏观研究能力,以系统化的方式进行多资产配置。

“2023年,结合宏观环境来看,我们也曾判断权益类资产性价比较高,因此配置了定增组合。但是我们践行多资产配置策略,股票配置仓位不超过30%,单一品种不超过7%。”潘焕焕说,在资产配置过程中,他既会从宏观经济角度判断各类资产的大方向,也会从下往上寻找被低估的市场定价。“比如原油低于开采成本的时候,甚至可能为负的情况,那肯定是低估,我们就果断参与。”

他总结自己的投资理念时说,一是严格控制风险,股票投资的风控指标多达70多项,同时债券、商品、衍生品等资产也设置了严格的风控指标;二是投资决策以确定性为优先考量因素,而非追求单一追求收益率;三是灵活使用衍生品工具,通过券商的衍生品交易平台参与国内外的衍生品、商品、期权、期货、定增等,多资产配置来平稳收益。

关注可转债与商品市场机会

潘焕焕分析称,2024年股票、转债和商品市场可能均存在结构性机会,重点关注可转债与定增机会。

股票方面,经过前期调整后,A股权益资产估值位于历史低点,政策面稳定市场力量不断加强。不过,美联储降息时点仍是市场扰动因素。建议关注具有高性价比高股息、金融及部分消费行业的阶段性机会。

债券方面,关注攻守兼备的可转债赛道。潘焕焕表示,主要通过挖掘债券正股的价值、债券的价值、期权下修预期等,建立稳健的投资组合,建议关注低债券价、低转股溢价率的双低品种。同时,寻找小市值、波动率比较高转债进行轮动投资,通过上市公司深度调研,使用下修预期策略实现超额收益。

商品方面,大宗商品自2023年5月以来整体已经有所回升,预计后续商品市场整体进一步上涨动能将弱化,建议主要关注超跌品种。在今年美联储货币政策转向概率较大的市场环境下,黄金有望启动新一轮牛市。

定增市场方面,长期定增市场有望获得明显超额收益。恒立基金将通过关注公司估值、行业地位、主营业务、财务指标,并进行行业分散、风格分散、时间分散的方式组合参与定增项目。

宏观对冲策略需不断迭代

在潘焕焕看来,除资产分散化、风险分散化之外,策略的持续进化是确保宏观策略长期有效的本源。

他认为,要取得长期稳健业绩,对大类资产的择时是不可或缺的,需要不断贯彻低相关收益来源分散化的决策理念,并要不断提升多资产配置的最优比例和多策略细分超额。2023年公司策略的进步在于加大了定增投资的配置比例,在弱市中取得了较好的超额收益等。

“相较于单资产策略,全天候的多资产分散化投资,能有效适应各种市场的风险冲击。我们会不断升级宏观对冲的多资产策略,争取覆盖尽可能多的交易策略和投资品种。”他表示。

版权声明

本文仅代表作者观点,不代表平台立场。

本文系作者授权平台发表,未经许可,不得转载。