本文来源:时代周报 作者:曹萌

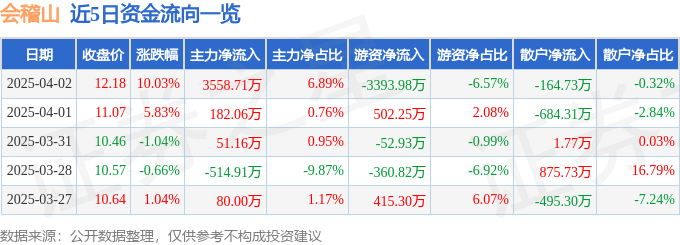

4月26日,中国黄金协会发布新一期黄金产业数据显示,今年一季度,国内原料黄金产量85.96吨,同比增长1.16%。其中,黄金矿产金完成60.191吨,有色副产金完成25.768吨。此外,截至3月底,我国进口原料产金53.23吨,同比增长78%。

图片来源:图虫

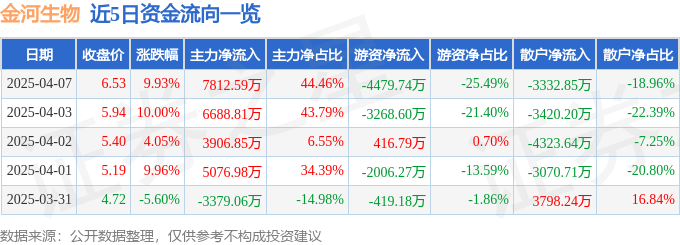

随着国际金价屡创新高,国内金矿开采企业受益。以银泰黄金(000975.SZ)为例,其一季度矿产黄金1.98吨,销售2.28吨,黄金销量明显高于自身产量。不过,黄金首饰销售热度却出现下降,价格超过700元/克后,不少消费者进入观望状态。

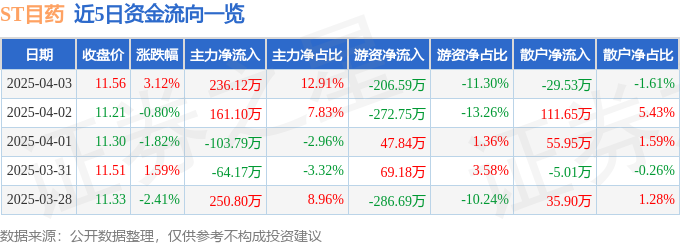

从经营业绩来看,黄金生产与珠宝首饰企业的情况也截然不同。4月11日,山东黄金(600547.SH)发布2024年一季度业绩预增公告,预计实现归母净利润为6.5亿元至7.5亿元,同比增加48.11%到70.90%。而周大生(002867.SZ)、明牌珠宝(002574.SZ)和飞亚达(000026.SZ)等珠宝首饰企业的业绩却不尽如人意。其中,明牌珠宝一季度归属于上市公司股东的净利润同比下降超50%。

中国黄金协会表示,2024年一季度,在金价快速上涨、生产经营成本相对稳定的情况下,企业盈利空间增加,金矿企业开展地质勘探和基建技改意愿加强,企业可以进一步降低入选品位,最大限度利用金矿资源,黄金产量进一步增长。黄金价格上涨还促使冶炼企业加大进口黄金原料采购力度,进口原料产金大幅增加。

黄金价格还能涨多久?

进入2024年3月,国际金价突破此前盘整平台,持续向上拉升,伦敦金价一度突破2400美元/盎司。同期,国内黄金期现货产品交易活跃。

2024年一季度,上海黄金交易所全部黄金品种累计成交量双边1.53万吨,同比增长32.29%;成交额双边7.49万亿元,同比增长54.73%。上海期货交易所全部黄金品种累计成交量双边2.90万吨,同比增长14.89%;成交额双边12.53万亿元,同比增长33.98%。截至三月底,国内黄金ETF持有量上升至66.96吨,较2023年底61.47吨增长5.49吨,同比增长8.93%。

对于黄金价格快速上行、交易量爆发式增长,多家交易所纷纷出手实施市场风险控制措施。其中,上海黄金交易所提高黄金延期合约交易保证金比例及涨跌幅度限制;上海期货交易所对黄金期货品种实施交易限额,并上调黄金期货主力合约手续费。

上海期货交易所指出,4月以来交易所采取的提高交易保证金比例、扩大涨跌停板幅度、收紧交易限额、提高平今仓手续费等措施,是根据市场运行情况、内外部风险形势做出的防范价格大幅波动引发系统性风险,推动各方理性审慎参与,促进品种长远健康发展的必要举措。目前来看,贵金属等部分品种热度有所回落,各品种5月交割的各项工作平稳有序推进。

对于未来黄金价格的走向,南华期货有色分析师夏莹莹对时代周报记者表示,目前贵金属价格的短期调整难以改变中长期上涨的趋势。长线逻辑,基于美债偿债能力下降,以及美债“武器化”等现实下,反映当前以美元为主的信用货币体系信誉的下滑,导致全球央行调整外汇储备结构,并增持黄金储备。

“从中期逻辑看,美债规模持续扩张下,债务的不可持续必然导致美联储降息及扩表,而信用货币购买力的下滑,以及通胀重心的上移,将支撑贵金属中期价格走高。”夏莹莹说到。

冠通期货分析师周智诚则对时代周报记者表示,目前美联储是“用嘴加息”,成功引导美债收益率下行。由于目前美国正处在利率高位,债券价格偏低,一旦收益率下行,债券价格将迅速上涨,这将有利于资金流入美债,也利好美政府增发新债。2024年交织着各种经济问题,无论美国还是整个世界,高度的不确定性有利于金银价格进一步反弹,金价再创历史新高仅仅是时间问题。

黄金上下游企业业绩分化

今年以来,国内金矿开采企业加速生产。中国黄金协会公布的数据显示,2024年一季度,我国大型黄金企业境内矿山矿产金产量32.01吨,占全国比重53.18%。而紫金矿业(601899.SH)、山东黄金和赤峰黄金(600988.SH)等企业境外矿山实现矿产金产量16.34吨,同比增长13.50%。

在这种情况下,多家金矿开采企业在今年一季度取得良好业绩。除山东黄金,银泰黄金和四川黄金(001337.SZ)的净利润也取得两位数增长。其中,银泰黄金一季报显示,矿产金毛利率达67.98%,归属于上市公司股东的净利润同比增长69.73%。

另一方面,一季度全国黄金消费量为308.91吨,同比增长5.94%。其中,黄金首饰为183.92吨,同比下降3%;金条及金币106.32吨,同比增长26.77%。

另外,已披露一季报的珠宝首饰上市公司,净利润也出现不同程度下跌。其中,明牌珠宝归属上市公司股东的净利润同比下降55.14%,飞亚达下降26.83%,周大生下降6.61%。

中国黄金协会表示,2024年一季度,高金价对黄金消费影响出现两极分化。快速上涨的黄金价格,叠加黄金首饰加工费和品牌溢价高等因素,消费者观望情绪增强,使黄金首饰消费受到抑制,销售压力增加。而金价高企及巨幅波动使黄金加工销售企业生产经营风险增大,批发零售企业进货变得谨慎,首饰加工企业原料成本上升、出货量下降,部分中小型加工企业甚至停工放假。相比之下,由于避险需求的激增,实物黄金投资获得较高关注,溢价相对较低的金条及金币消费大幅上涨。

夏莹莹对时代周报记者表示,金价快速上行,加速暴露部分不规范行业的风险。一旦金价剧烈波动,会形成较大亏损并加剧挤兑现象。比如部分金店的存进业务背后,并未匹配相应的黄金数量。当金价急涨客户要求赎回时,金店重新购回的亏损就非常明显。

版权声明

本文仅代表作者观点,不代表平台立场。

本文系作者授权平台发表,未经许可,不得转载。