半夏投资李蓓发文称,今天早上,公布了新的一期LPR利率。1年的LPR下调10bp,五年的LPR没有下调,对此,市场大多是对央行的批评和失望,股票市场的反应也是消极的。

客观地说,思考之后,我觉得央行最近的政策组合是非常巧妙的。比我之前能想到的组合方案要好不少。

因为,最近几天还有另外几件事情。

第一,根据财新报导,央行会参予一揽子的地方政府化债方案。

这不就是市场最想要的“QE”吗?

对此,信用债市场已经有了很大的反应,一直被担心的天津城投,利率近期大幅下降。

第二,据中国人民银行官方微信,中国人民银行、金融监管总局、中国证监会联合召开支持实体经济和防范化解金融风险电视会议。

会议强调:

“要注意挖掘新的信贷增长点,积极推动城中村改造。”

根据目前多个城市已经出炉的方案,新的这轮城中村改造有2个特点:

1,几乎都是大拆大建,成片拆除,净地出让。

2,大部分都是货币化安置。

加上央行推动和支撑,这不就是市场最想要的“棚改2.0”吗?

参考曾经的棚改,可以想见这轮城中村改造的效果。

但即便什么政策都没有,地产自己也会企稳的。最新的7月,季调后年化的住宅销售,只有8亿多平米,相对长期可持续的10亿平米水平,已经超调,本身中期就有回归正常的动力。

其实,一片悲观中,地产自己已经开始悄然企稳。最领先的指标,贝壳的经纪人预期指数,已经连续5周回升,并且回到了荣枯线50。

回到央行的政策,5年lpr降10个bp,对地产的景气度来说,没有本质性的效果。除非降100个bp,但降100个bp,考虑到国内银行体系已经历史最低的息差,是银行系统不可承受的。

在当前水平,央行需要维持银行的利润相对稳定。因为银行体系的稳定健康是经济正常运转的根本,是经济正常衰退不至于滑落到金融危机的底线。

现在往后,继续明显调降5年LPR,当前可谓已经弊大于利。没有做这个,但支持城中村改造,支持地方一揽子化债,都比降LPR厉害得多。

中国央行没有简单的动或者不动政策利率,而是政策利率做陡峭化,降低存款利率,MLF利率,1年LPR利率,维持5年LPR利率稳定。既降低了地方政府的融资成本,降低了银行的负债成本,又维持了银行的息差和利润相对稳定。

对于地产,推动城中村改造;

对于地方债务,设立SPV提供流动性。

这样的政策组合,其实是很巧妙很全面的,很是需要费一番心思,并需要很高的智慧。

中国的央行,是世界上面临最多目标与约束的央行。既要维护物价稳定,汇率稳定,又要维护金融体系的健康稳定;要对经济增长负责,还需要结构性的支持薄弱环节和新兴产业。

中国央行的官员,领着世界主要国家央行官员里面最低的薪酬,干着最困难的事情,而且一直以来勤勉敬业,干得好于绝大部分其它国家的同行。

美国监管放任银行资产负债错配多年,以至于硅谷银行倒闭这种事情,在中国是不可能发生的。美国央行持续误判通胀形势两年,后知后觉下猛药这种事情,在中国也是不可能发生的。

最近外资被中融信托等爆雷吓得不轻,一些人说这是中国影子银行的雷曼时刻。其实早在2013年,中国央行和金融监管就关注到风险开始压缩影子银行,控制和隔离风险,此类信托产品的规模早已持续收缩若干年。中植系的爆雷,根本不是风险的开始,而是这轮影子银行体系调整的收尾。

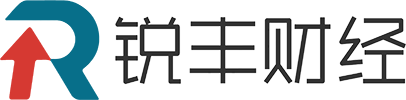

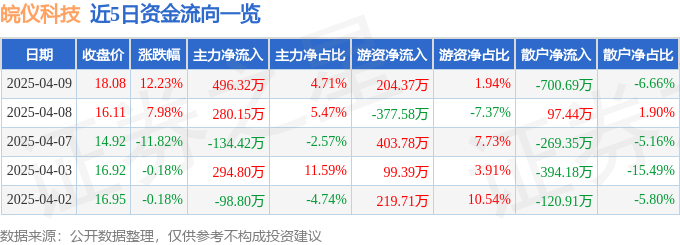

至于股票市场,最近几周ETF大幅净申购,大小非减持减少,IPO和融资减量,融资融券平稳,外资是最主要的卖出力量,是市场近期下跌的主要原因。

外资,近两年他们的表现已经充分说明了:合起来看,就是一群无头苍蝇,对中国股票市场,主要起到了搅屎棍的效果。

过去三次外资集中卖出的高潮,一次是在俄乌战争期间,一次是在二十大前后,还有一次就是现在。之前2次,都是市场的阶段性大底部。而他们买的最踊跃的是今年年初,今年指数的最高点,外资远比国内的资金狂热。

由此可见,

首先,他们根本就没有节操,去年十一月份还在说,中国是大号俄罗斯,仅仅过了两个月,就变成了中国引领2023年全球经济复苏。再过了半年,又变成中国迎来雷曼时刻。

再然后,他们也没有判断力,大的节奏基本都是错的。除了加剧市场的波动,并没有起到什么积极的效果。

但是合起来看,虽然外资总体非常看空,中国现在做空中国股票是仅次于做多美国科技公司的第二大拥挤交易。

但北向流入的余额今年以来并没有下降,只是走平。这背后是全球流动性的增加,全球资产管理大盘子的增长,即便持续加码低配中国,配置的资金绝对水平中期也难以明显下降。

回到国内,我们的货币增速,至今保持了10%的增长。综合的广谱利率已经创出了历史最低。尤其是曾经的影子银行体系可以提供的高息固定收益产品,随着中植系的暴雷,基本上已经完全消灭掉。

这就使得本轮市场底部,出现了一个往轮市场底部不一样的特征,我们看到,即便市场总体的风险偏好非常低,即便股票基金的赚钱效应同样非常差甚至更差,股票基金的份额依然维持了增长。而前几轮都是大幅负增长。

这其实,就体现了广义流动性对股票市场的支撑作用,低利率对股票市场的支撑作用。

中国有自己的问题,但每个国家都有他的问题。

印度的低效率和腐败没有阻止它的股票长期上涨,欧洲的人口问题和产业竞争力下滑也没有阻止它的股票长期上涨。因为1970年以后,就进入了全球信用货币的大时代,货币的超发就是长期不可避免的,地域上此起彼伏,时间上周期波动,但长期的结果就是超发。

我们的央行如此希望洁身自好,非常努力的希望保持正常的利率曲线,一直不希望跟着欧美央行做QE。现在也免不了要参与地方政府的一揽子化债,免不了要推动城中村改造,也就是,免不了要出来多发货币。

因为困难到一定程度,发货币总会是最小阻力的方向,央行总是不可不免被赋予重任。于是,现金的长期贬值是不可避免的。股票,是不多的能够长期战胜通胀,保值财富的资产之一。

我在此前的2篇文章,曾经反复分析过中国企业本轮竞争力的提升,盈利能力中长期改善的前景。尤其中国制造业企业全球份额的提升,成本的下行,驱动沪深300的利润今年以来已经企稳实现正增长。

站在此刻,站在中国,利率已经新低,盈利已然企稳,股票资产的性价比格外凸显。

并且,以央行最近的一揽子政策来看,以外资最近2周恐慌失望的程度来看,很可能就是又送给大家一个好的买点。

本文源自:金融界

作者:半夏投资

版权声明

本文仅代表作者观点,不代表平台立场。

本文系作者授权平台发表,未经许可,不得转载。