市场悲观情绪缘何持续蔓延?有权威财经媒体分析,现阶段市场的担忧可能来自三方面:

第一,短期资金面情况。据国金证券统计,截至10月20日,有22地已发行或披露了特殊再融资债发行计划,规模合计9438亿元。对此,中信证券表示,预计央行会加大投放应对资金压力。根据央行公告,今日公开市场实现净投放7020亿元。

第二,美债收益率超预期上行。有机构认为,进入到11月后,美国政府再度面临财政支出法案无法达成,政府关门的风险,美债收益率拐点有望出现。

第三,市场近期连续下跌,对积极信号的边际变化反应偏淡,对风险及不利因素关注偏高。

机构怎么看?目前大部分券商认为,强势股补跌往往是见底信号之一,股票市场快速风险释放已接近历史极致水平,当前市场来到了一个有中长期性价比的布局时点,或可做好防守反击的准备。

中金公司表示,历史经验显示,投资者对积极因素反应偏弱和绩优蓝筹及强势板块的补跌,往往是市场下跌行情末期的非理性现象。对于A股后续表现不必悲观,磨底期保持耐心,四季度市场仍有阶段性及结构性机会。

华西证券认为,悲观情绪修复需要时间,市场大概率以横盘震荡消化低迷的情绪。整体而言,当前A股处于中长期底部区间,不建议过度悲观。

【ETF全知道热点收评】下面重点聊聊国防军工、医疗、券商三个板块的交易和基本面情况。

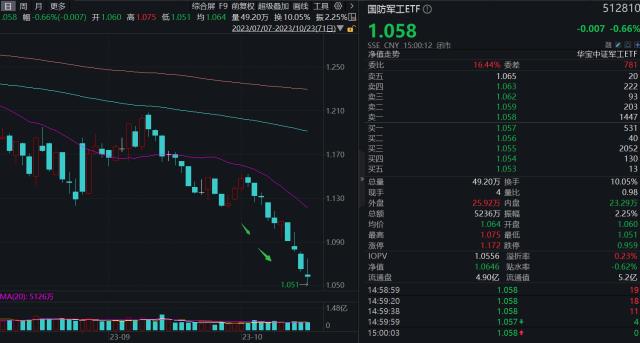

一、【卫星概念午后“遥遥领先”,中国卫通强势涨停!国防军工ETF(512810)冲高回落收跌0.66%】

国防军工板块今日表现明显优于大盘,国防军工ETF(512810)午后在卫星互联网带动下一度冲高,场内价格最高一度涨近1%,尽管随后随大盘回落,不过最终场内价格跌幅收窄至0.66%,相对大盘优势明显,日成交额5236万元。

值得关注的是,自9月以来,板块呈持续下探态势,国防军工ETF(512810)标的指数(中证军工)9月以来回撤幅度已超10%。

1、中国卫星应用大会召开或将带来相关投资机会

近期,国防军工板块的市场关注点主要聚焦卫星互联网,该热门概念受华为“产业链”影响较大,且不受中期调整对于主战装备赛道的影响,再加上近期也有一定的支持政策出台,市场关注度较高。

此外消息面上,本周10月23日-27日,经工业与信息化部批准2023中国卫星应用大会在北京召开,同期举办“展览会”,今年卫星大会主题为“数字化转型赋能卫星应用产业”,该会议召开或将为卫星概念带来相关投资机会。

2、本次调整和历史调整不同点

近期沪指跌破3000点,带动多数行业同步下行,国防军工板块亦不例外。和历史相比,本次调整有何区别?

中航证券最新分析指出,历史上军工行业的数次急跌,多是需求端不确定性短期大幅提高,导致市场信心迅速受挫,从而出现一定程度上系统性、恐慌性的抛弃。

然而,尽管需求何时恢复难以准确把握,大概率筑底及磨底阶段也将还有反复,但是本轮需求端的调整和历史上的若干次相比,有一个不可忽视也极其根本的区别:

我国发展到当前所处的历程阶段和面临的国际环境,决定了国防军工行业的投入和发展等不得、慢不得。因此我们认为调整剧烈且痛苦,但调整周期将远短于过去。而且随着IPO节奏阶段性收紧,以及部分行业内未上市企业业绩波动,军工行业或将再次迎来并购重组的高潮。

3、当下板块布局价值如何?

当前时点,德邦证券认为国防武器装备的建设的确定性和持续性都较高,目前是较好的板块长期配置机会。建议关注有望持续释放业绩的相关标的,在整体配置思路上建议优选新方向,如卫星互联网、激光武器、无人机、远火等相关标的,适当配置国企改革核心受益标的。

东吴证券观点则认为,三季报业绩扰动行将落地,轻舟必过万重山,未来或可期。军工行业的核心矛盾依然聚焦于中期调整工作的落地,预计诸多行业前期已经与当前正在经历的问题均将在中期调整落地增量订单下达后得以缓和甚至解决。

无论如何,中调是必然要落地的,新批次订单还是要下达并逐级传导下来,只不过节奏上可能要延后1-2月,所以我们还是相对乐观的态度,四季度前半程或是布局窗口良机。

公开资料显示,国防军工ETF(512810)标的指数(中证军工指数)成份股全面覆盖79只国防军工领域的细分龙头,是一键投资A股军工核心资产的利器。相较其他资产,国防军工行业内循环程度高,经营韧性强,军民融合前景广阔,当前国企改革如火如荼,且板块估值仍处历史低位,具备长期投资价值。

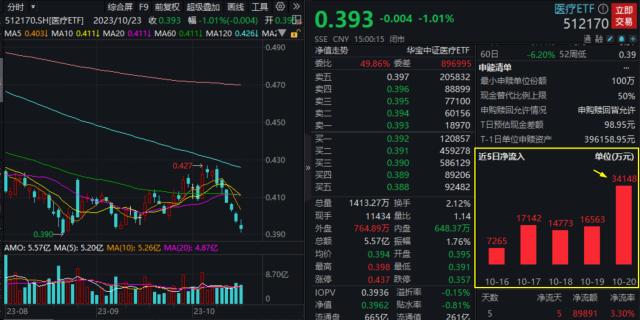

二、【医疗板块六连阴,“越跌越买”再度上演,医疗ETF(512170)连续5日吸金合计9亿元!】

今日大盘不振,医药医疗板块亦表现弱势,中证医疗指数连续6日下跌,收于7984.13点,时隔2月再度失守8000点。截至收盘,跟踪中证医疗指数的头部医疗ETF(512170)场内价格跌1.01%,表现相对优于大盘,不过日线收出“六连阴”。

值得注意的是,尽管医药医疗近日来再度“熄火”,但资金却在逆市增仓。数据显示,截至10月20日,医疗ETF(512170)连续5日获资金净申购,资金净流入合计近9亿元。其中在10月20日当日,医疗ETF(512170)场内价格跌破0.4元之际,有逾3.4亿元资金跑步进场。

针对后续行情,机构投资者多空看法不一。乐观者认为,板块“困境反转”或可期。谨慎者则表示,在存量博弈的环境没有改变的背景下,主线板块内部的震荡轮动或仍在所难免,站在资金安全角度考量,耐心等待短期风险充分释放,出现明确的右侧转强信号时,再行择机进场或具更高的胜率。

就行业基本面而言,国金证券发布研究报告称,三季报预期逐步明确,医药医疗板块政策预期和业绩低点已过,四季度有望迎来业绩和政策面双重改善。低基数环境下,营收利润增长的复苏和创新管线的逐步兑现,有望带来医药医疗板块的系统性景气度改善,医药医疗板块行情的最大驱动因素将由资金面和市场面转向基本面。自上而下的趋势性机会或不再是最大机遇,自下而上的基本面改善弹性或将成为核心机会。

投资机会上,中银证券研报分析认为,医药医疗行业已经发生边际变化,过去对行业影响比较大的政策如集采、创新药谈判、医疗反腐等,政策的边际影响已经越来越小。行业本身仍然具备很高的成长性,随着集采及医药反腐进入后半程,龙头公司的优势会越来越明显,从销售端到产品的创新端,都会逐步体现。现阶段,我们认为医药医疗行业已经处在历史的底部区间,且或将反转,看好医药医疗长周期向上的机会。

公开资料显示,医疗ETF(512170)跟踪的中证医疗指数成份股全面覆盖了医疗器械和医疗服务领域的细分龙头,其中医疗器械权重超4成,直接受益于后疫情时代医疗新基建;医疗服务+医美权重超5成,覆盖10只CXO龙头股,直接受益于人口老龄化、医疗消费升级和医美等时代大趋势。医疗ETF(512170)是投资者“一键布局国民健康刚需板块”的高效投资工具。

三、【券商下探“724”政策底位置,市场底还有多远?以史为鉴,券商行情启动多项条件均已具备】

券商指数全天走弱,一改上周稳健抗跌姿态,中证全指证券公司指数报收661.89点,盘中最低659.02点距离“724”政策底653.93点仅一步之遥。50只上市券商中仅锦龙股份、中国银河、湘财股份顽强上涨,其余个股均飘绿,此前涨幅较大的华创云信、太平洋等跌幅居前。

板块代表ETF——券商ETF(512000)低开低走,场内价格收跌2.45%,全天成交额6.88亿元,放量下跌或许意味着做空资金应出尽出,底部渐行渐近。

7月24日,政治局会议罕见提出“活跃资本市场、提振投资者信心”,信号意义重大,以此为起点,也被认为是本轮行情的“政策底”。作为行情风向标,券商板块再度下探至临近点位,是否提示市场底即将到来?

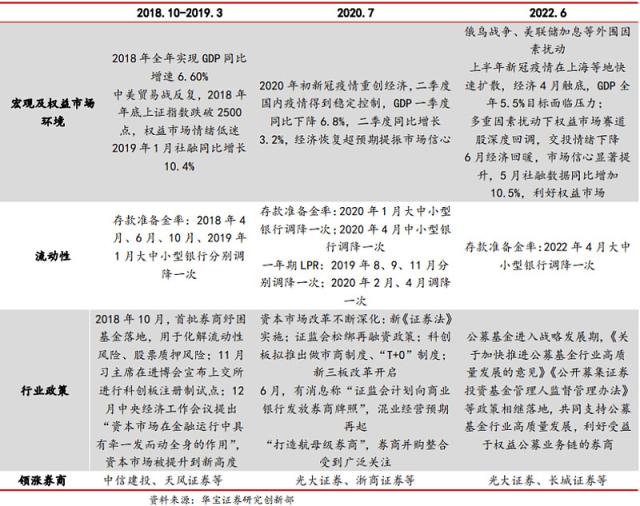

通过对比最近三次券商板块的上涨行情,可以发现,券商板块启动往往伴随着三个共性条件,对应当下,行情启动条件或已具备:

1)宏观经济处于阶段性低位或由于某些因素权益市场较为低迷:如2018年末由于中美贸易摩擦等因素上证指数处于低位,2020年和2022年新冠疫情对经济造成一定冲击等。今年以来市场持续走弱,上证指数年初以来累计下跌4.85%,近日沪指再度失守3000点。

2)市场保持了较为宽松的流动性:如2020年央行降准降息,2018年和2022年央行有不同程度的降准。今年以来,央行两度降准、两次降息,充分体现了央行呵护市场流动性的积极信号。

3)券商行业政策利好:如2018年年末券商纾困基金落地、2022年一系列稳住经济及大盘政策落地等。自高层明确“活跃资本市场”以来,证监会等部门对融资端、交易端、投资端等一系列资本市场政策作出优化调整,包括如降低印花税、降低两融的保证金比率等,引导市场长期健康发展。

站在当下,经济复苏确定性增强,资本市场改革红利有望逐步释放,券商板块估值已处于历史低位,证券公司指数最新市净率PB为1.32倍,低于上市以来近87%时间区间。

机构提示,当前券商板块具备经济复苏的β和关于券商杠杆率放松基本面α的政策预期,经济有企稳预期、政策松绑、流动性相对充足等多项条件均已具备,底部信号渐明,或可逢低布局。

上交所数据显示,券商ETF(512000)最新单日获资金净流入4283万元,近3日资金连续增仓1.82亿元;拉长时间看,券商ETF(512000)近20日累计吸金6.59亿元。

看好券商板块后市行情的投资者可以重点关注券商ETF(512000)。公开资料显示,券商ETF(512000)跟踪中证全指证券公司指数,一键囊括50只上市券商股,其中近6成仓位集中于十大龙头券商,“大资管”+“大投行”龙头齐聚;另外4成仓位兼中小券商的业绩高弹性,吸收了中小券商阶段性高爆发特点,是集中布局头部券商、同时兼顾中小券商的高效率投资工具。

本文图片来源于Wind、华宝基金,数据来源于沪深交易所,截至2023.10.23。风险提示:中证100ETF基金标的指数为中证100指数,该指数基日为2005.12.30,发布日期为2006.5.29;国防军工ETF被动跟踪中证军工指数,该指数基日为2004.12.31,发布于2013.12.26;医疗ETF被动跟踪中证医疗指数,该指数基日为2004.12.31,发布于2014.10.31;券商ETF被动跟踪中证全指证券公司指数,该指数基日为2007.6.29,发布于2013.7.15。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中提及个股仅为指数成份股客观展示列举,不作为任何个股推荐,不代表基金管理人和本基金投资方向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金过往业绩并不预示其未来表现!根据基金管理人的评估,中证100ETF基金、国防军工ETF、医疗ETF、券商ETF风险等级均为R3-中风险,医疗ETF联接基金风险等级为R4-中高风险。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对本基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。

版权声明

本文仅代表作者观点,不代表平台立场。

本文系作者授权平台发表,未经许可,不得转载。